全国82.2%高新企业从原登记地去了江苏,“江苏模式”赢了吗

近两年,为了争夺优质且有限的产业资源,几乎所有城市都打出了“全员招商”“全域招商”的策略,城市间的正面竞争愈发激烈。比拼存量之外,招商引资往往是一座城市挖掘新增长点最直接也最快速的路径。

在高新技术企业这个具有代表性的领域,招商引资的一种结果性表达,就是企业发生异地迁移,并通过公示反映出来。2022年,江苏以一省之力拉动了全国范围内的高新技术企业迁移——全国82.2%从原登记地搬出的高新技术企业,都被招去了江苏。

这里要补一个前情提要:笔者两年前处理这批数据时发过一篇阅读量很高的文章,当时我们就发现,在2017至2021年的4年间,从北京离开的高新技术企业数量远超其他城市,而它们中的大多数都去往了江苏南京。

不少城市都直面过江苏招商的直接和狼性。一位负责苏南区域政府合作招商的相关人士就曾对笔者表示:“如果有上海企业愿意到外地发展的,企业主只要来考察就给兑付奖励。”

所以,真的是“江苏模式”跑赢了竞争激烈的全国产业招商大战吗?

从最新的数据来看,确实有更多的城市正被卷入这样的竞争中。2020年,从北京迁出的高新技术企业占全部迁移高新技术企业的50.76%;2022年,这一数字缩减至10.6%。

从最新的数据来看,确实有更多的城市正被卷入这样的竞争中。2020年,从北京迁出的高新技术企业占全部迁移高新技术企业的50.76%;2022年,这一数字缩减至10.6%。

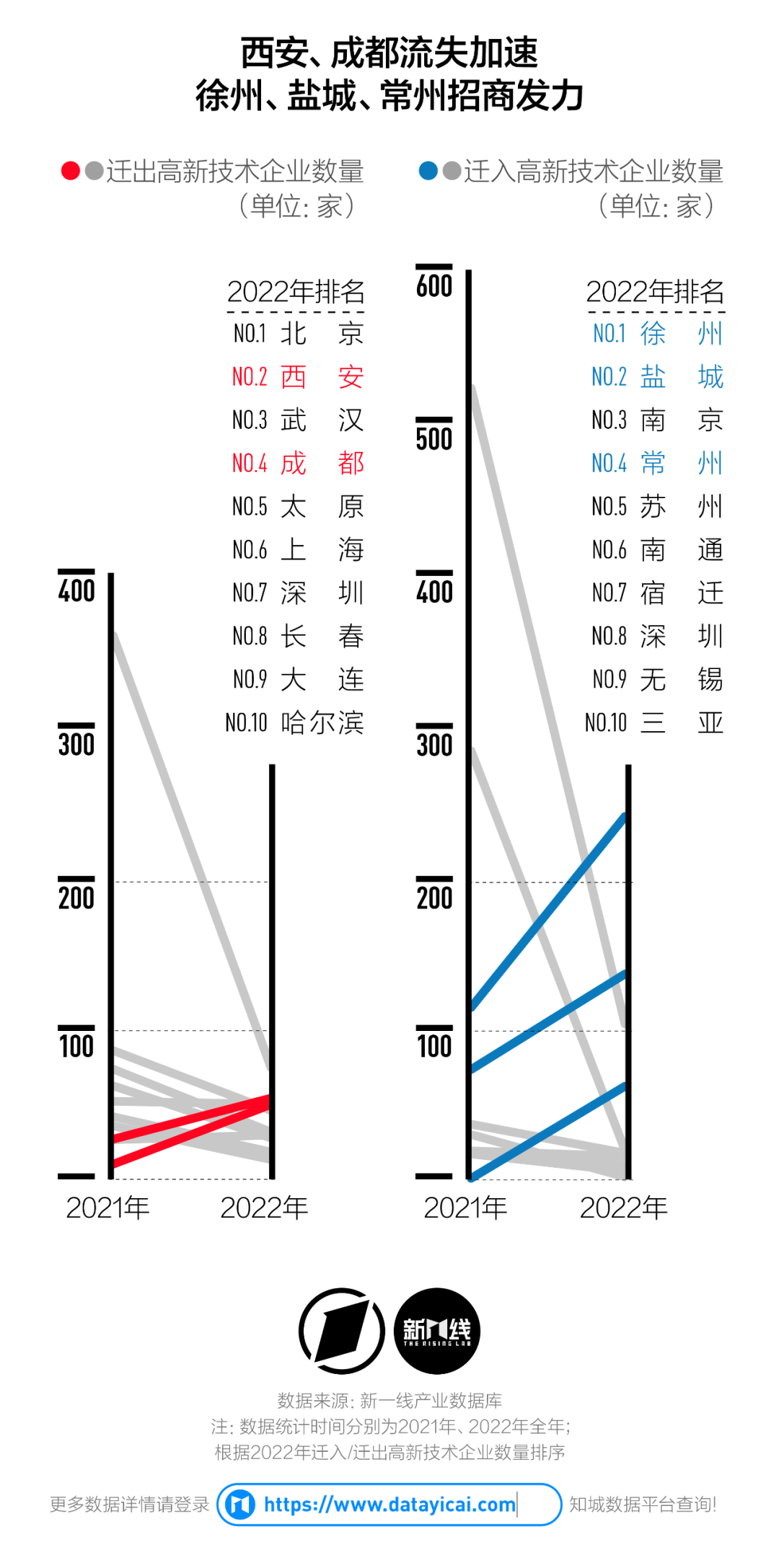

部分新一线城市的企业流失开始加速。西安、成都迁出的高新技术企业数量连年增加——2022年成都迁出了53家,是前一年的3倍多;西安迁出了57家,位列全国第二名。

2022年迁入高新技术企业数量最多的前七座城市全部来自江苏——徐州超过了南京,成为迁入数量排名第一的城市;盐城的招引数量相比去年几乎翻倍;常州在一年间从迁入1家飙升至62家。

徐州、盐城、常州,曾经都是凭借承接都市圈中心产业外溢来讲故事的城市,如今在对高新技术企业的招引中站到了主导地位。除了有这样一批势头猛烈的二线城市,江苏还有一批强县的招商工作也颇有成效。

位于苏州太仓的苏州品为房地产销售有限公司总经理孙莉表示,娄江新城规划的逐步落地对太仓的招商有显著拉动作用。“为什么有高管愿意带着企业举家从哈尔滨到太仓,或者一些博士从国外留学回来愿意到这里创业?因为太仓能给到他们的购房、教育等政策是非常有吸引力的。”

新区、新城一般指城市新开发且人口、经济相对集中的非中心区域,通常能获得更多的政策倾斜,具有充分的成本优势。

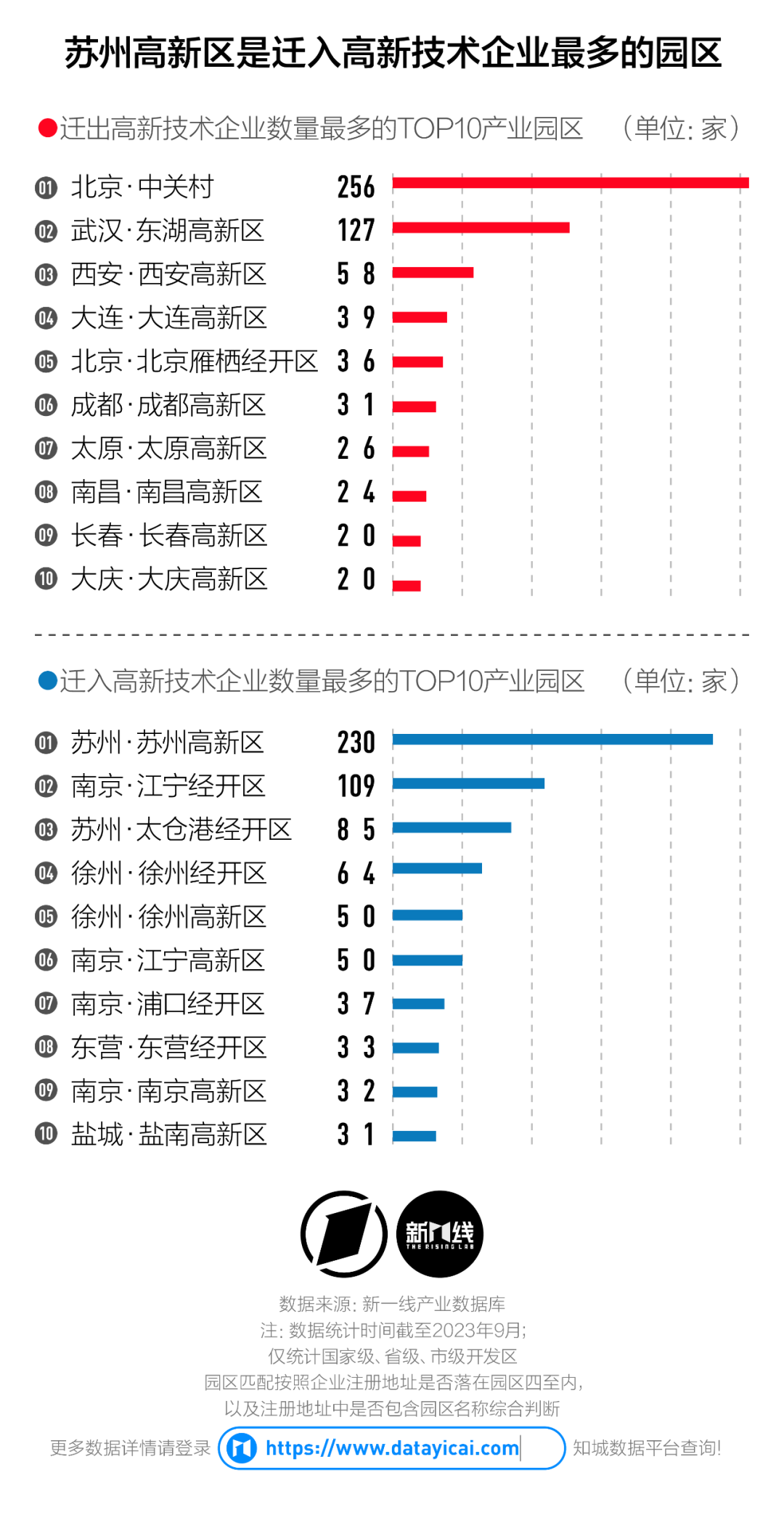

笔者将企业迁移前和迁移后的注册地址与国家级、省级和市级开发区的边界进行匹配,统计了重点产业园区迁入或迁出高新技术企业的情况。北京中关村、武汉东湖高新区和西安高新区是流失高新技术企业最多的三个园区。

苏州高新区则是迁入高新技术企业数量最多的园区。位于武汉的创新医疗器械企业精微视达,于2022年获得了来自苏州高新区管委会直属苏高新金控的A+轮投资,并在1年后将高新技术企业认定迁入了苏州。精微视达入驻了苏州高新区的医疗器械科技产业园(Medpark),并迅速启动了有关国产高端内窥镜的国家级重点研发项目。

笔者统计了所有迁移的高新技术企业历年的融资情况,并关联投资机构的所在地,发现有39.2%的企业曾获得过来自迁入地的投资。苏州、杭州、合肥等新一线城市的投资机构最为活跃。

金钱和政策固然是影响企业迁移的重要因素,但近年来,越来越多的企业开始关心迁入地的产业资源禀赋。一座城市是否能在供应链条上拥有丰富的上下游企业集聚,从而为企业降低成本或带来订单,是招商时的另一大重点加分项。

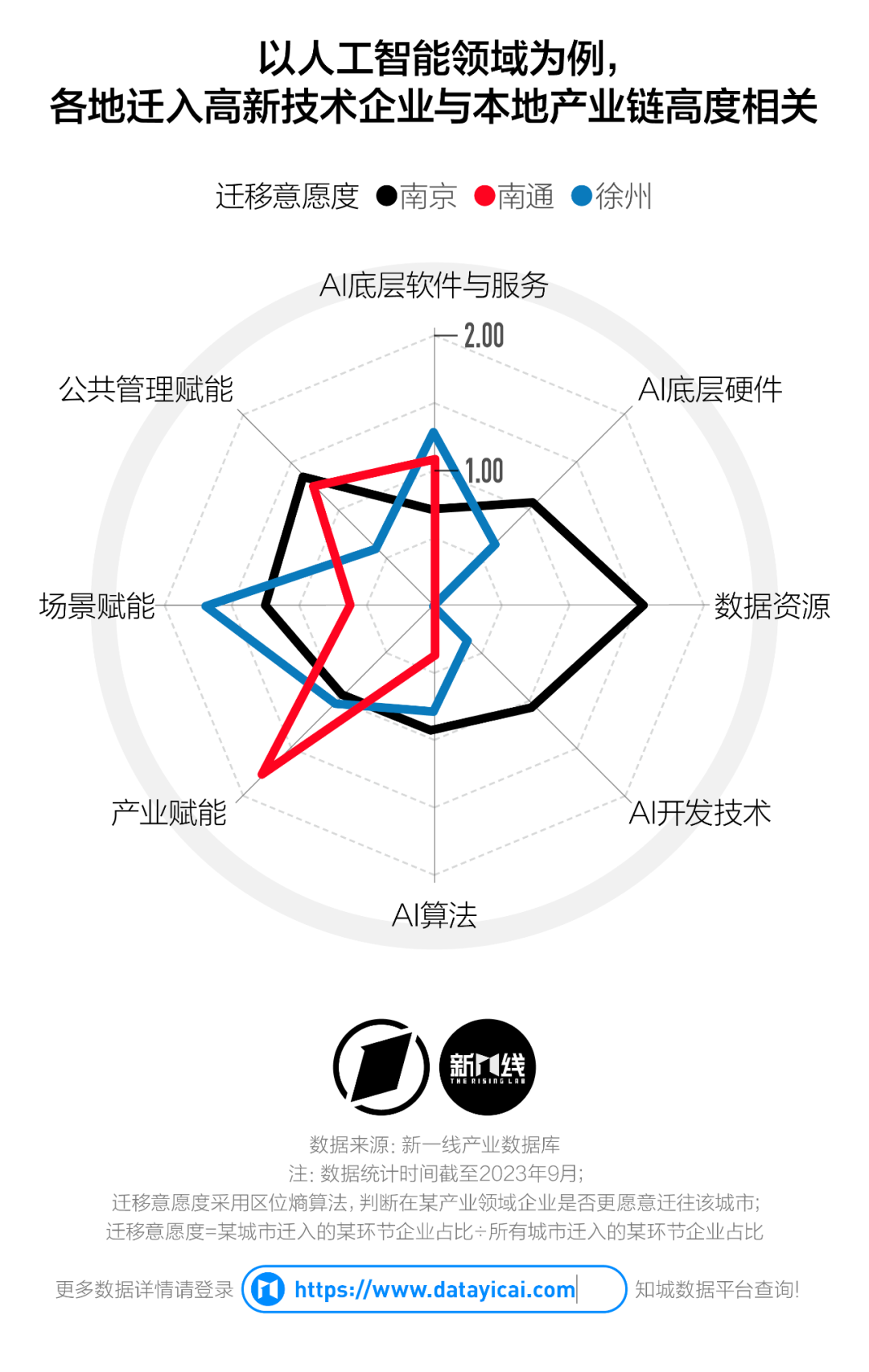

从 “江苏模式”中也能看到产业链招商的痕迹。以对上游数据资源和下游商业化路径更加敏感的人工智能产业链为例,笔者提取了发生迁移且属于人工智能产业链条的高新技术企业,并评估了不同环节企业对迁入城市的选择偏好。

其中,迁移意愿度参考了区位熵的算法,值越高说明该环节企业更倾向于迁入这座城市。

迁入人工智能相关高新技术企业数量最多的三座城市,分别是南京、徐州和南通。其中,位于中上游环节——如数据资源、AI开发技术的企业更偏好科教资源丰富的南京。

迁入人工智能相关高新技术企业数量最多的三座城市,分别是南京、徐州和南通。其中,位于中上游环节——如数据资源、AI开发技术的企业更偏好科教资源丰富的南京。

而在下游环节,传统制造业资源丰富的南通对工业机器人、智能电驱系统、智能控制装备企业的吸引力较大。智能家居、智能安防、物联网设备企业则更喜欢已经形成家居产业集群的徐州。

无论是带资招商还是产业链招商,业务落地或许才是评价招商工作的最终标准。

提供一手项目对接落地平台化服务的人人招商总经理姜鑫表示,如果要在苏州工业园区拿地,一般需要承诺的年均亩产税收不低于80万。如果企业税收、产值严重未达标,甚至可能会被要求迁出,把土地腾给更好的企业。

与丰厚的资源和补贴伴随而来的,是迁入地对企业实力的高标准和严要求。眼下,各地政府、园区都在积极引入能带来更高效益的产业与企业,这也是制造业企业流动趋势加剧的一个重要原因。

姜鑫认为:“现在各个城市普遍想要的,就是能迁入过来一条真实的制造业产线。这样一个大项目就能带动一堆企业直接集聚,比如上下游企业为了降低物流成本很有可能就会考虑在本地再开一个厂。”

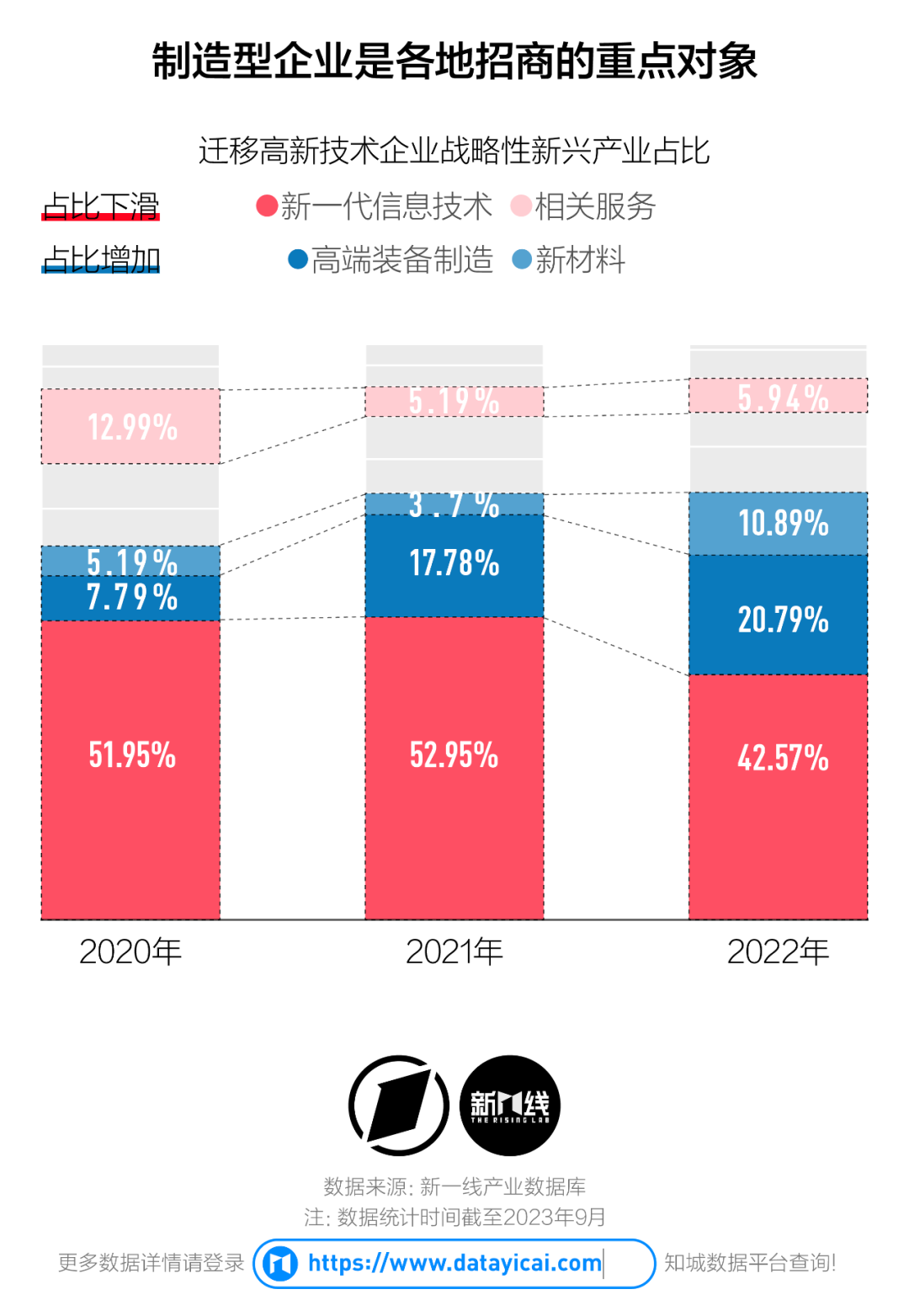

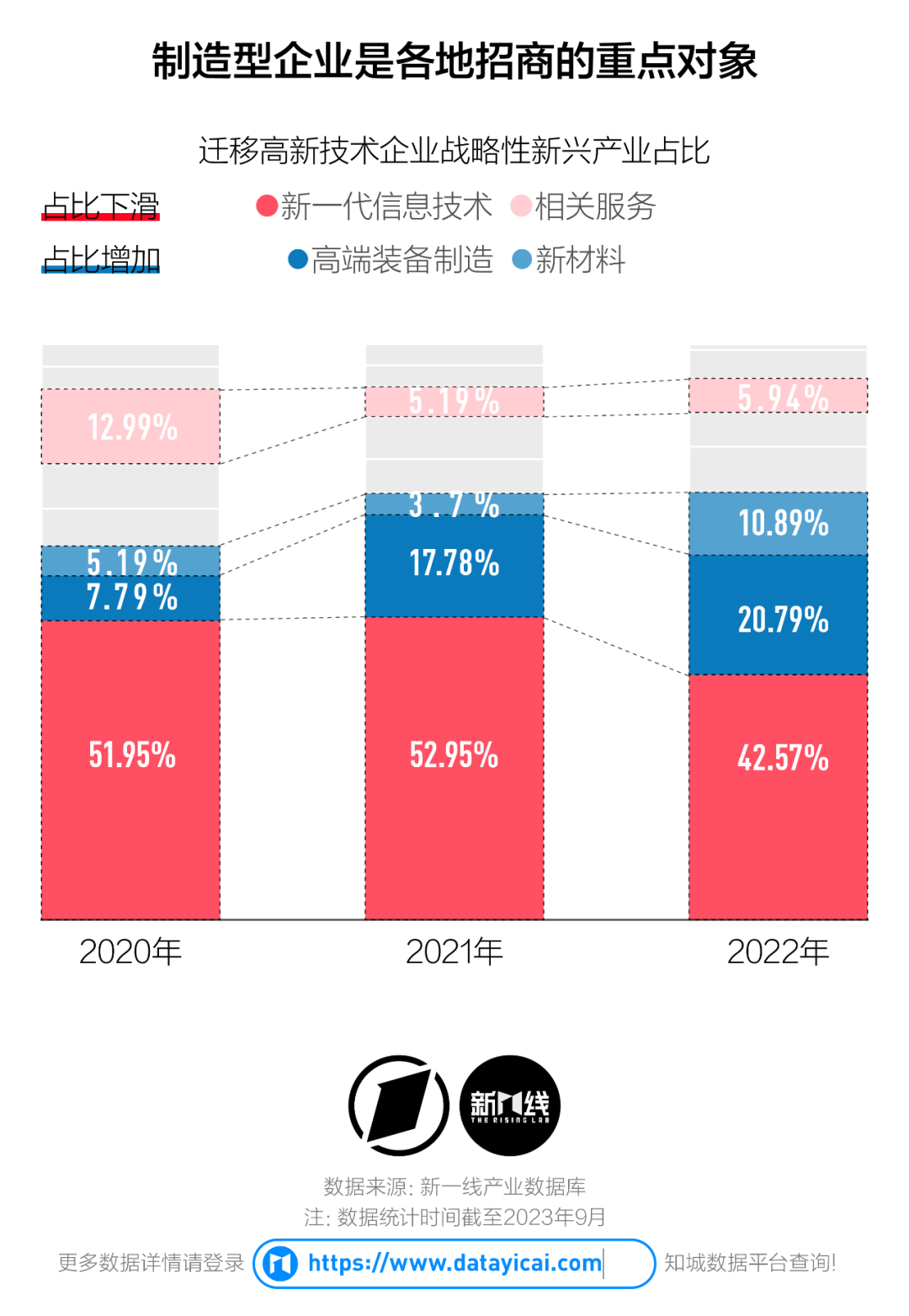

笔者统计了过去三年中,每年发生迁移的高新技术企业各自所属的战略性新兴产业门类。一个显著的趋势是,属于制造业的高端装备制造和新材料企业占比逐年上升;相反,偏重信息服务业的企业占比呈现下滑态势。

姜鑫表示:“政府这几年的关注点集中在装备制造、新能源、汽车、新材料、生物医药这些重资产且能带来税收和就业的产业。像元宇宙、大模型这些方向,虽然很热门,但只有头部城市带得动。大部分城市的政策都会向制造型企业倾斜。”

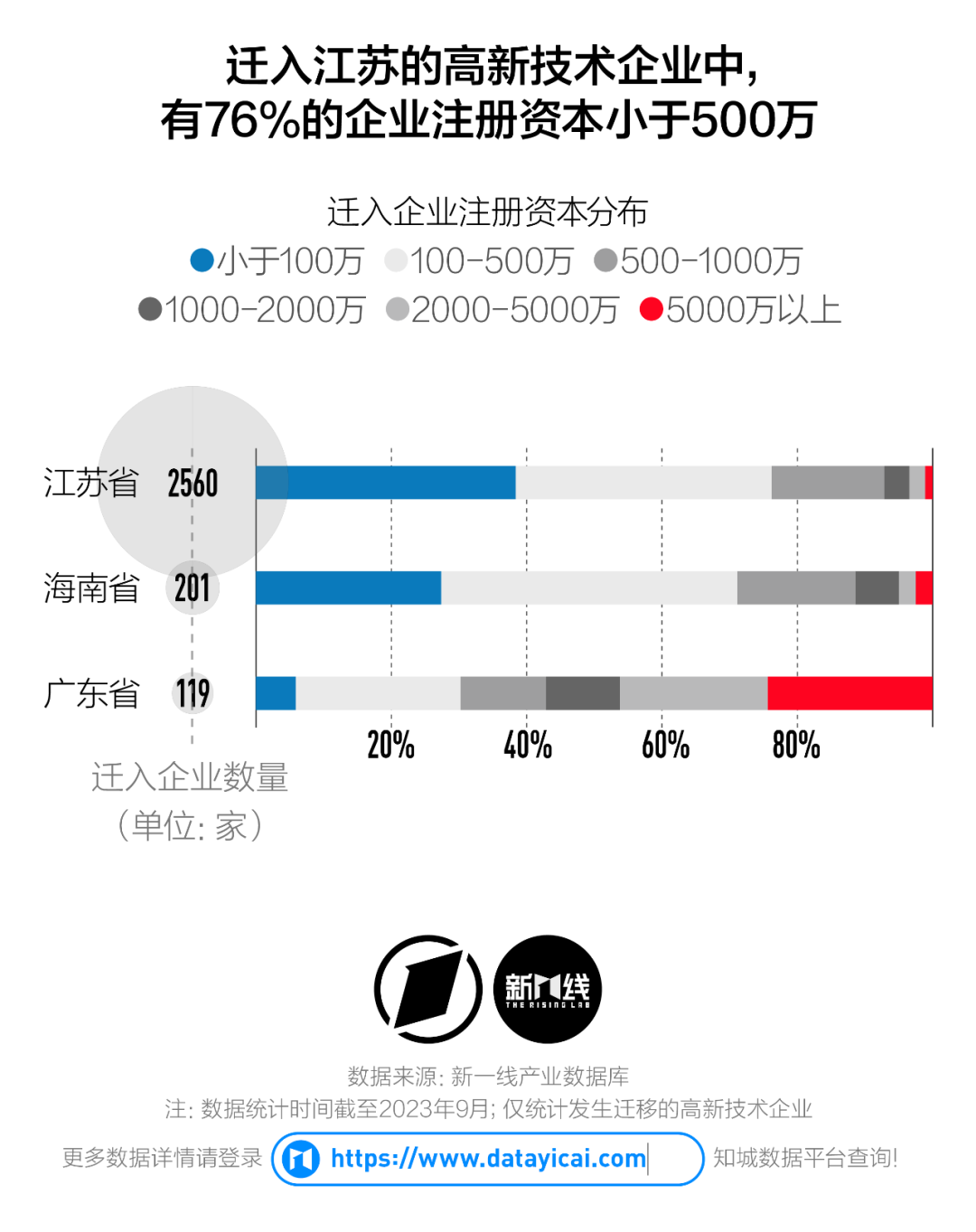

反观“江苏模式”,从企业注册资本的角度来看,尽管江苏吸引到的高新技术企业数量多,但普遍是小企业。

迁入江苏的2560家高新技术企业中,注册资本小于500万的小微企业占到76.21%。海南作为最年轻的自贸区,税收优惠政策依然是其吸引企业的重要手段之一,在迁入企业的注册资本分布上也与江苏呈现出类似的结构。

相比之下,迁入广东的高新技术企业数量是江苏的十分之一,但它与江苏招引到注册资本5000万以上的大型企业数量基本相等——广东对大企业的招引成效明显更高,且以新能源、新材料、节能环保和高端装备制造型企业为主。

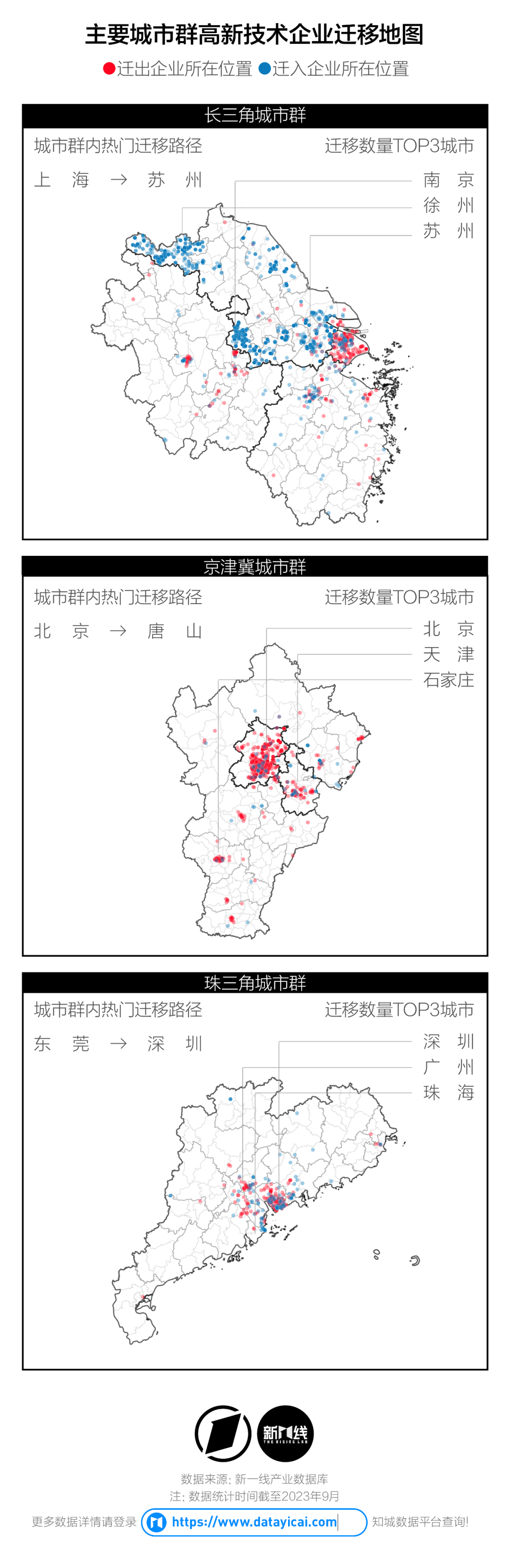

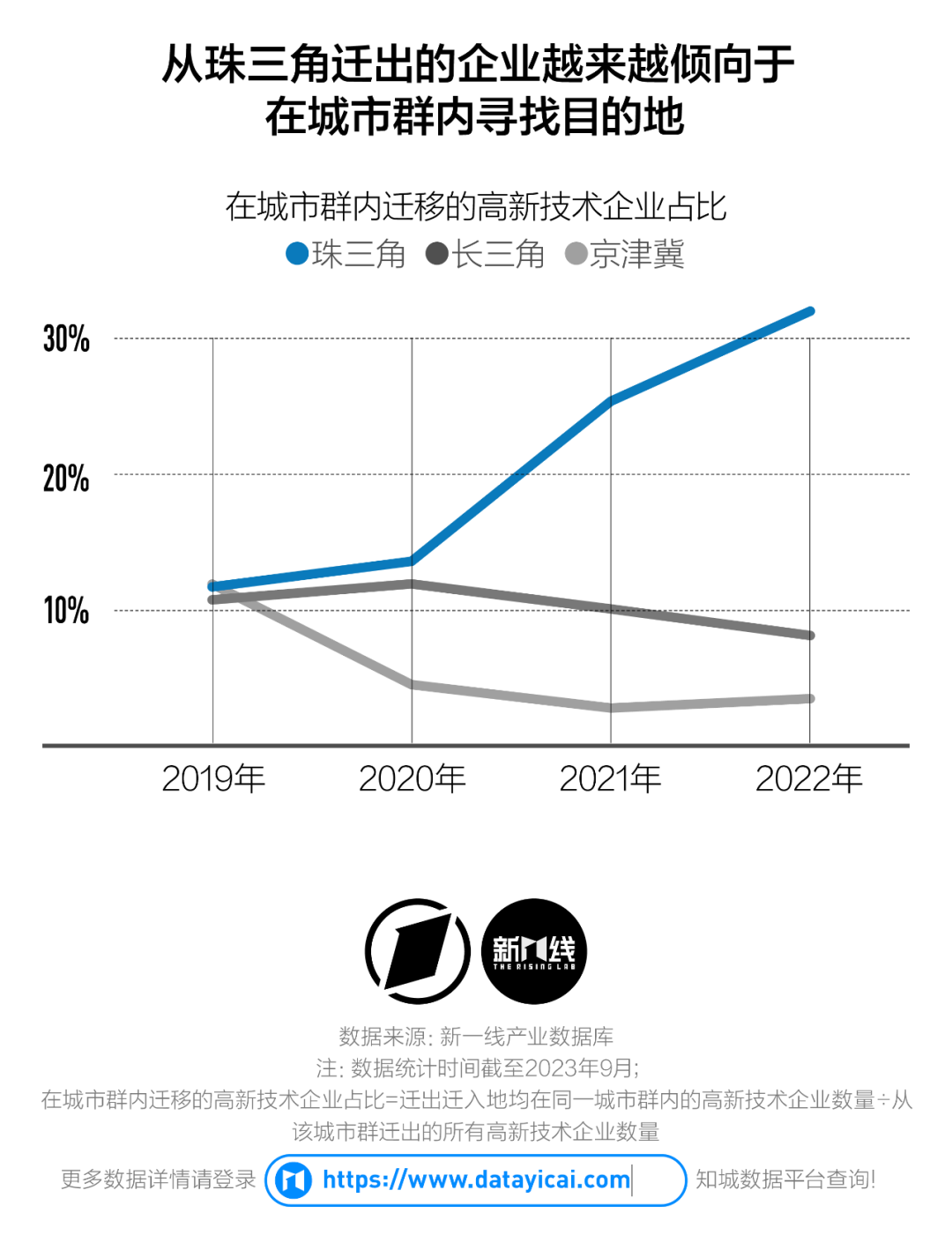

更值得关注的是,迁入广东的29家大型企业中,有16家都来自珠三角城市群内部。从过去四年各个城市群内部的高新技术企业迁移路径占比变化中看到,珠三角城市在城市群内部寻求迁入地的意愿逐年增强。

2022年,从珠三角城市离开的高新技术企业中,有31.94%直接就近迁入了城市群内的其他城市。相比之下,长三角、京津冀未能将迁出企业留在城市群内部,且集中表现出从一线城市向低线城市单向流动的特征。

在珠三角内部迁移的61家企业中,近三成是从东莞、珠海、中山等非一线城市迁入深圳。从事数字化门店开发的广东智助星科技股份有限公司2017年成立于佛山,并在2022年于深圳成立总部和研发中心,并保留了佛山的生产基地。

企业能在城市群内不同能级的城市间多向流动,并在不同城市布局相对应的业务分支,可以说是区域产业协同发展的一种理想形态,而这种形态在珠三角初见雏形。

长三角城市群内部迁移最热门的路径是从上海迁往苏州——更具体的来说,是太仓。2020年起,有80家高新技术企业陆续从上海迁移到了苏州,其中55家的目的地均为太仓。

孙莉表示,随着太仓招引企业数量的增加,目前面临的更大挑战是业务端的衔接。“现在团队和高管都来了,但如果没有业务,公司开了也白开。这可能还需要一个过程。”

注册地和人的迁移已经发生了,下一步更重要的是要看企业是否能把业务也搬过来,并在迁入的城市落地,进而真正激活城市的优势产业形成集群。

企业的迁入可能是招商链条的终点,却只是城市获得产业增长的开头第一步。